اندیکاتور چیست؟ معرفی 12 اندیکاتور پرکاربرد در تحلیل تکنیکال

اگر تازه با دنیای معاملهگری آشنا شدهاید یا مدتی است در بازار هستید، احتمالا حس کردهاید تصمیم گرفتن وسط نوسانهای بازار کار سختی است. اندیکاتورها در دنیای تحلیل تکنیکال، مثل چراغ راهنما به شما کمک میکنند مسیر بازار را بهتر ببینید و تصمیمات دقیقتری بگیرید. در این مقاله با پرکاربردترین اندیکاتورها، تفاوت آنها در فارکس و کریپتو و اشتباهات رایج آنان، آشنا میشویم.

فهرست عناوین

اندیکاتور چیست؟

اندیکاتور (Indicator) یک ابزار کمکی در تحلیل تکنیکال است که با استفاده از دادههای قیمتی مثل باز، بسته، حجم و نوسان بازار ساخته میشود. این ابزار به معاملهگران کمک میکند تا روندها، نقاط ورود و خروج، و قدرت حرکت قیمت را بهتر تشخیص دهند. به زبان ساده، اندیکاتور مثل یک نقشه راه است که تریدر میتواند با آن رفتار احتمالی بازار را پیشبینی کند.

اندیکاتورها به طور کلی به دو دسته اندیکاتورهای پیشرو (که قبل از تغییرات قیمت سیگنال میدهند مانند RSI و MACD) و اندیکاتورهای عقبرو (که پس از تغییرات قیمت عمل میکنند مثل میانگین متحرک) تقسیمبندی میشوند. استفاده از این ابزارها میتواند به تحلیلگر کمک کند تا نقاط مناسب ورود و خروج را شناسایی و روند بازار را بهتر درک کند.

کاربرد اصلی اندیکاتور چیست و چرا در تحلیل تکنیکال اهمیت دارد؟

کاربرد اصلی اندیکاتور، سادهسازی تصمیمگیری در معاملات است. اندیکاتورها به تریدرها نشان میدهند که بازار در وضعیت اشباع خرید یا فروش است، چه زمانی احتمال برگشت روند وجود دارد و کجا میتوان وارد معامله شد. اهمیت آنها در تحلیل تکنیکال این است که خطاهای انسانی را کاهش میدهند و تصویر شفافتری از وضعیت بازار ارائه میکنند. در واقع بدون اندیکاتور، تحلیل فقط بر پایه چشم و احساس انجام میشود، اما با اندیکاتور تصمیمها منطقیتر و دقیقتر میشوند.

اهمیت اندیکاتورها در تحلیل تکنیکال به این دلیل است که رفتار قیمت به تنهایی همیشه شفاف نیست. وقتی شما از ابزارهایی مثل RSI، MACD یا میانگین متحرک استفاده میکنید، میتوانید روندها را واضحتر ببینید و جلوی تصمیمهای هیجانی را بگیرید. در واقع اندیکاتور به شما کمک میکند به جای حدس و گمان، بر اساس دادهها معامله کنید.

آیا می توان بدون اندیکاتور معامله کرد؟

بله، بسیاری از معاملهگران حرفهای تنها با استفاده از پرایس اکشن (Price Action) و تحلیل نمودارهای خام، بدون هیچ اندیکاتوری معامله میکنند. این روش بر مبنای درک مستقیم از رفتار قیمت و الگوهای کندلی است. معامله بدون اندیکاتور باعث میشود تصمیمگیری سریعتر باشد و ذهن تریدر کمتر درگیر سیگنالهای متناقض شود.

با این حال، برای افراد تازهکار معامله بدون اندیکاتور کار سادهای نیست. اندیکاتورها نقش کمکی دارند و مخصوصا برای تشخیص روند و نقاط ورود و خروج بسیار مفید هستند. در واقع شما میتوانید بدون اندیکاتور معامله کنید، اما استفاده هوشمندانه از آنها بهویژه در شروع مسیر، ریسک معاملات را به میزان قابل توجهی کاهش میدهد.

اندیکاتور RSI چیست؟

شاخص قدرت نسبی یا RSI، یک اندیکاتور پرکاربرد در تحلیل تکنیکال است که برای ارزیابی قدرت یا ضعف روند قیمتها در بازار استفاده میشود. این اندیکاتور عددی بین 0 تا 100 را نشان میدهد و به معاملهگران کمک میکند تا نقاطی را که احتمال تغییر روند قیمت وجود دارد، شناسایی کنند. RSI از طریق مقایسه میانگین افزایشها و کاهشهای قیمت در یک دوره زمانی مشخص محاسبه میشود. به نظرتان نحوه گرفتن سیگنال از این اندیکاتور چیست؟ زمانی که RSI بالای 70 قرار دارد، نشاندهنده این است که بازار در وضعیت خرید بیش از حد (اشباع خرید) قرار دارد و قیمت ممکن است به زودی کاهش یابد.

در این صورت این ابزار سیگنال فروش یا Sell صادر میکند. از سوی دیگر وقتی RSI زیر 30 باشد، نشاندهنده فروش بیش از حد (اشباع فروش) است و احتمال افزایش قیمت در آینده وجود دارد. بنابراین در این حالت RSI سیگنال خرید یا buy صادر میکند. با استفاده از این اندیکاتور، معاملهگران میتوانند نقاط برگشت احتمالی قیمت را شناسایی کرده و از آن برای بهبود تصمیمات معاملاتی خود استفاده کنند. لازم به ذکر است که شاخص RSI یکی از کلیدیترین ابزارهای تحلیلی است و اغلب تحلیلگران و تریدرهای بازار از این اندیکاتور استفاده میکنند.

ترکیب اندیکاتور RSI با سایر ابزارهای تحلیلی برای نتایج دقیق تر

اندیکاتور RSI به تنهایی میتواند نقاط اشباع خرید و فروش را مشخص کند اما اگر در کنار ابزارهای دیگر استفاده شود، دقت سیگنالها به شکل قابل توجهی افزایش پیدا میکند. یکی از ترکیبهای رایج در تحلیل تکنیکال، استفاده از RSI همراه با میانگین متحرک یا MA است. به عنوان مثال زمانی که RSI وارد ناحیه اشباع فروش میشود و قیمت نیز بالای میانگینهای متحرک 50 یا 200 دورهای قرار دارد، میتوان این ترکیب را نشانهای از بازگشت احتمالی قیمت و موقعیت خرید در نظر گرفت. همچنین ترکیب RSI با حمایت و مقاومتهای تکنیکال میتواند نقاط ورود بسیار مطمئنتری ایجاد کند.

استفاده از واگراییها در RSI روش ترکیبی دیگری است. برای مثال اگر قیمت در حال ساخت کف حمایتی جدید باشد اما RSI کف بالاتری ثبت کند، این واگرایی مثبت میتواند نشاندهنده ضعف فروشندگان و احتمال برگشت قیمت باشد. همچنین تایید سیگنالهای RSI با الگوهای کندلی مانند چکش یا پوشای صعودی در نواحی کلیدی به معاملهگر کمک میکند با اعتماد بیشتری وارد معامله شود.

اندیکاتور مکدی چیست؟

اندیکاتور مکدی (MACD) یکی از پرکاربردترین ابزارهای تحلیل تکنیکال است که برای شناسایی تغییرات روند بازار و قدرت آن استفاده میشود. مکدی از تفاوت بین دو میانگین متحرک نمایی (EMA) با دورههای زمانی مختلف (۱۲ و ۲۶ روزه) تشکیل شده است. این اندیکاتور به کمک یک خط سیگنال که معمولاً ۹ روزه است، سیگنالهای خرید و فروش را صادر میکند. زمانی که مکدی از خط سیگنال عبور میکند، میتواند نشاندهنده تغییر روند یا شروع یک حرکت جدید در بازار باشد.

ترکیب اندیکاتور MACD با سایر ابزارهای تحلیلی

اندیکاتور MACD یکی از ابزارهای پرکاربرد برای شناسایی تغییرات روند است اما زمانی که با سایر ابزارهای تحلیلی ترکیب میشود، دقت و اعتبار سیگنالهای آن بیشتر خواهد بود. یکی از روشهای متداول، استفاده از MACD همراه با میانگین متحرک بلندمدت مانند EMA 200 است. در این روش تنها سیگنالهای خرید مکدی را زمانی در نظر میگیریم که قیمت بالای EMA 200 باشد و برعکس. این فیلتر ساده میتواند بسیاری از سیگنالهای اشتباه را حذف کند.

همچنین ترکیب MACD با الگوهای کندلی برگشتی و حمایت و مقاومتها در تایمفریمهای مهم میتواند نقاط ورود و خروج قدرتمندی ایجاد کند. از طرفی بررسی واگراییها در MACD نیز یک روش پیشرفته برای تشخیص بازگشت روند است. مخصوصاً زمانی که واگرایی در نزدیکی سطوح مهم تکنیکال رخ دهد.

اندیکاتور استوکاستیک چیست؟

اندیکاتور استوکاستیک یکی دیگر از ابزارهای تحلیل تکنیکال است که برای شناسایی شرایط خرید و فروش بیش از حد یا اشباع در بازار استفاده میشود. این اندیکاتور با مقایسه قیمت پایانی یک دارایی در یک بازه زمانی خاص با دامنه قیمتی آن در همان دوره (یعنی بالاترین و پایینترین قیمت)، سیگنالهایی را برای پیشبینی تغییرات روند ارائه میدهد.

اجزای اصلی این اندیکاتور چیست؟ استوکاستیک از 2 بخش %K که خط اصلی است و %D که میانگین متحرک خط %K است، تشکیل شده؛ حال زمانی که خط %K از بالاترین سطح 80 عبور کند، بازار به حالت خرید بیش از حد (اشباع خرید) وارد شده و ممکن است قیمت به زودی کاهش یابد. اگر خط %K زیر 20 باشد، بازار به حالت فروش بیش از حد (اشباع فروش) وارد میشود و احتمال افزایش قیمت وجود دارد. این اندیکاتور به معاملهگران کمک میکند تا نقاط احتمالی تغییر روند و برگشت قیمتها را شناسایی و تصمیمات معاملاتی خود را بر اساس آن تنظیم کنند.

ترکیب اندیکاتور استوکاستیک با ابزارهای تحلیلی دیگر

اندیکاتور استوکاستیک به طور ویژه برای شناسایی شرایط اشباع خرید و فروش طراحی شده اما زمانی بیشترین کارایی را دارد که با ابزارهای دیگر ترکیب شود. یکی از ترکیبهای ارزشمند در این خصوص، استفاده از استوکاستیک با سطوح حمایت و مقاومت است. وقتی مقدار استوکاستیک به زیر 20 یعنی اشباع فروش برسد و قیمت همزمان به یک سطح حمایتی قوی برخورد کند، احتمال بازگشت قیمت افزایش مییابد. همین اقدام در ناحیه مقاومت و اشباع خرید یعنی بالای 80 نیز قابل استفاده است.

روش دیگر، ترکیب استوکاستیک با الگوهای کندلی برگشتی است. اگر در ناحیه اشباع، یک الگوی کندلی معتبر مانند دوجی، چکش یا پوشای نزولی مشاهده شود، اعتبار سیگنال افزایش مییابد. همچنین میتوان از استوکاستیک در کنار اندیکاتورهایی مثل RSI یا MACD برای تایید روند یا واگراییها استفاده کرد.

بهترین اندیکاتورها برای اسکالپینگ و معاملات کوتاه مدت چیست؟

اسکالپینگ یکی از سریعترین سبکهای معاملهگری است که تریدر در بازههای زمانی بسیار کوتاه، معمولا بین چند ثانیه تا چند دقیقه، وارد و خارج میشود. در این روش، اندیکاتورها باید سریع و کمتاخیر باشند تا معاملهگر بتواند از کوچکترین حرکات قیمت سود بگیرد.

اندیکاتورهای مناسب اسکالپینگ عبارتند از:

- استوکاستیک (Stochastic Oscillator): برای تشخیص نقاط اشباع خرید و فروش در تایمفریمهای پایین کاربرد زیادی دارد.

- RSI با تنظیمات متفاوتتر (مثلا 5 یا 7 دوره): تغییرات سریع قیمت را بهتر نشان میدهد.

- میانگین متحرکهای کوتاهمدت (MA 9 و MA 20): کراس میانگینها یکی از سیگنالهای اصلی اسکالپرها است.

- MACD هیستوگرام: برای گرفتن تغییرات کوچک مومنتوم در بازار.

نکته کلیدی این است که در اسکالپینگ نباید از اندیکاتورهای متعدد استفاده کرد. ترکیب دو اندیکاتور مثل RSI و MA میتواند بهترین کارایی را داشته باشد.

اندیکاتور ایچیموکو چیست؟

اندیکاتور ایچیموکو یک ابزار تحلیل تکنیکال جامع و کامل است که به معاملهگران کمک میکند تا نقاط حمایت و مقاومت، روند بازار و سیگنالهای خرید و فروش را شناسایی کنند. این اندیکاتور از پنج خط مختلف تشکیل شده که هر کدام نقش خاصی دارند و به تحلیلگران اطلاعات زیادی در مورد شرایط بازار ارائه میدهند. اجزای تشکیلدهنده این اندیکاتور چیست؟ ایچیموکو از ۵ خط اصلی تشکیل شده است:

- خط تبدیل یا تنکانسن (Tenkan-sen): میانگین بالاترین و پایینترین قیمت در یک دوره کوتاه است. معمولا بیشترین قیمت در 9 دوره قبلی با کمترین قیمت در 9 دوره قبلی جمع و تقسیم بر 2 شده تا مقدار تنکانسن بدست بیاید.

- خط پایه یا کیجونسن (Kijun-sen): میانگین بالاترین و پایینترین قیمت در یک دوره طولانیتر است. در این بخش نیز معمولا دوره 26 روزه مورد بررسی قرار میگیرد. بدین صورت که بالاترین قیمت و کمترین قیمت 26 دوره قبل جمع و تقسیم بر 2 شده تا عدد حاصل مقدار کیجونسن باشد.

- خط اسپن A و اسپن B یا ابر ایچیموکو (Senkou Span A و Senkou Span B): این دو خط به همراه یکدیگر ابر ایچیموکو را میسازند که نقاط حمایت و مقاومت پیشبینی شده را نشان میدهند.

- خط چیکو اسپن (Chikou Span): قیمت بسته شدن فعلی را در زمان معکوس نشان میدهد و میتواند جهت روند را تایید یا رد کند.

نحوه دریافت سیگنال از این اندیکاتور چیست؟ با استفاده از این بازار، اگر قیمت بالای ابر ایچیموکو باشد، معمولاً روند صعودی است (سیگنال خرید) و اگر زیر ابر باشد، روند نزولی (سیگنال فروش) است. همچنین، تقاطع بین خط تبدیل یا تنکانسن و خط پایه یا کیجونسن سیگنالهایی از تغییر روند ایجاد میکند. لازم به ذکر است که ایچیموکو یک ابزار کامل است که میتواند به تحلیلگران کمک کند تا تحلیلهای دقیقی در مورد جهت روند و نقاط کلیدی بازار داشته باشند.

ترکیب اندیکاتور ایچیموکو با سایر ابزارهای تحلیلی

اندیکاتور ایچیموکو یکی از کاملترین ابزارهای تکنیکال است که با ترکیب چند عنصر مختلف، تصویر کاملی از روند، حمایت و مقاومت و قدرت حرکت قیمت ارائه میدهد. برای افزایش دقت تحلیل، بهتر است ایچیموکو را با سایر ابزارها ترکیب کرد. مثلاً استفاده همزمان از ایچیموکو و حجم معاملات به شما کمک میکند تا تاییدیه قویتری برای شکست یا برگشت روند بگیرید؛ افزایش حجم در کنار عبور قیمت از ابر ایچیموکو معمولاً نشان از یک حرکت پایدار است.

همچنین میتوان ایچیموکو را با اندیکاتورهای نوسانی مانند RSI یا استوکاستیک ترکیب کرد تا نقاط ورود و خروج بهتر مشخص شود. برای مثال اگر قیمت بالای ابر ایچیموکو باشد و RSI هم در ناحیه اشباع فروش قرار بگیرد، فرصت خوبی برای خرید ایجاد میشود.

اندیکاتور حجم معاملات

اندیکاتور حجم معاملات یکی از ابزارهای پایه و مهم تحلیل تکنیکال است که نشان میدهد چه تعداد دارایی در یک بازه زمانی خاص معامله شده است. این اندیکاتور کمک میکند تا معاملهگر علاوه بر قیمت، میزان فعالیت بازار و قدرت روند را بهتر درک کند. به طور کلی افزایش حجم معاملات همراه با حرکت قیمت نشانه تایید روند است؛ مثلاً اگر قیمت در حال رشد باشد و حجم معاملات هم افزایش یابد، احتمال ادامه روند صعودی بیشتر است. برعکس، کاهش حجم در حین حرکت قیمت میتواند هشدار ضعف روند یا احتمال بازگشت باشد.

حجم معاملات به تنهایی کافی نیست؛ بلکه باید همراه با قیمت و سایر ابزارها تحلیل شود تا سیگنالهای قابل اعتمادتری به دست آید. از این رو، معاملهگران معمولا حجم را برای تایید شکست سطوح حمایت و مقاومت یا بررسی اعتبار روند به کار میبرند.

انواع دسته بندی در اندیکاتور چیست؟

اندیکاتورها در تحلیل تکنیکال شامل دستهبندیهای مختلفی هستند. هر کدام از این ابزار دارای ویژگیهای خاص و متمایزی است. به نظرتان انواع دستهبندی اندیکاتور چیست و چگونه میتوان از آنها در بخشهای مختلف استفاده کرد؟ یکی از مهمترین دستهبندی انواع اندیکاتورها به شرح زیر است:

- اندیکاتورهای روندنما (Trend Indicators)؛

- اندیکاتورهای نوساننما (Oscillators)؛

- اندیکاتورهای حجمنما (Volume Indicators)؛

- اندیکاتورهای نوسانپذیر (Volatility Indicators)؛

- اندیکاتورهای ترکیبی (Composite Indicators).

در ادامه به بررسی دستهبندی این ابزار خواهیم پرداخت.

اندیکاتورهای روندنما (Trend Indicators)

نخستین دستهبندی در انواع اندیکاتور چیست، مربوط به ابزارهای روندنما است. این اندیکاتورها برای شناسایی جهت روند بازار استفاده میشوند. این ابزار به معاملهگران کمک میکنند تا تعیین کنند که آیا بازار در روند صعودی، نزولی یا خنثی قرار دارد یا خیر. از معروفترین اندیکاتورهای روندنما میتوان به میانگین متحرک (MA) و اندیکاتور پارابولیک سار (SAR) اشاره کرد.

اندیکاتورهای نوساننما (Oscillators)

این اندیکاتورها برای شناسایی شرایط خرید و فروش بیش از حد (اشباع) و پیشبینی برگشتهای احتمالی قیمت استفاده میشوند. آنها معمولاً در یک بازه محدود (بین 0 تا 100) نوسان میکنند. شاخص قدرت نسبی (RSI) و استوکاستیک از جمله اندیکاتورهای معروف نوساننما هستند.

اندیکاتورهای حجمنما (Volume Indicators)

اندیکاتورهای حجمنما به تحلیل حجم معاملات در بازار پرداخته و به معاملهگران کمک میکنند تا قدرت یا ضعف یک حرکت قیمتی را ارزیابی کنند. اندیکاتور حجم معاملات و اندیکاتور OBV از این دسته اندیکاتورها هستند.

اندیکاتورهای نوسانپذیر (Volatility Indicators)

از اندیکاتورهای نوسانپذیر برای اندازهگیری میزان نوسان قیمت یک دارایی در بازار استفاده میشود. اندیکاتور بولینگر باندز (Bollinger bands) یکی از معروفترین اندیکاتورهای نوسانپذیر است که برای شناسایی نوسانات و پیشبینی برگشتهای قیمتی کاربرد دارد.

اندیکاتورهای ترکیبی (Composite Indicators)

اندیکاتورهای ترکیبی از چندین اندیکاتور دیگر بوجود آمدهاند و برای تجزیه و تحلیل دقیقتر بازار و شناسایی سیگنالهای قویتر به کار میروند. اندیکاتور ایچیموکو یکی از مشهورترین اندیکاتورهای ترکیبی است که شامل چندین خط و سیگنال مختلف برای تحلیل روند، حمایت و مقاومت ارائه میدهد.

تاثیر تایمفریم بر دقت اندیکاتورها چیست؟

انتخاب تایمفریم نقش کلیدی در عملکرد اندیکاتورها دارد. چون تمام اندیکاتورها دادههای گذشته را پردازش میکنند، تغییر تایمفریم میتواند سیگنالها را کاملاً متفاوت کند.

- تایمفریمهای کوتاه (1 تا 5 دقیقه): سیگنالهای زیاد اما نویز بالا و خطای بیشتر. مناسب برای تریدرهای کوتاه مدت.

- تایمفریمهای متوسط (15 دقیقه تا 4 ساعت): تعادل خوبی بین سرعت و دقت. محبوبترین انتخاب بین اکثر تریدرها.

-

تایمفریمهای بلند (روزانه تا هفتگی): سیگنالهای معتبرتر اما با تاخیر بیشتر و فرصتهای کمتر.

بهترین روش این است که اندیکاتورها در چند تایمفریم بررسی شوند تا اعتبار سیگنال افزایش پیدا کند.

اندیکاتور تغییر روند

اندیکاتورهای تغییر روند، ابزاری برای شناسایی و پیشبینی تغییرات احتمالی روند بازار هستند. فایده استفاده از این اندیکاتور چیست؟ این اندیکاتورها به معاملهگران کمک میکنند تا نقاطی را که روند بازار ممکن است از صعودی به نزولی یا بالعکس تغییر کند را شناسایی کنند. برخی از معروفترین اندیکاتورهایی که برای شناسایی تغییر روند استفاده میشوند عبارتند از:

- مکدی (MACD)؛

- پارابولیک سار (Parabolic SAR)؛

- میانگین متحرک (Moving Averages).

مکدی (MACD)

این اندیکاتور یکی از معروفترین ابزارهای تغییر روند است که از تقاطع یا شکست میان دو میانگین متحرک (MA) برای شناسایی سیگنالهای خرید و فروش استفاده میکند. زمانی که خط MACD از زیر خط سیگنال عبور کند، سیگنالی برای خرید و زمانی که از بالا به پایین عبور کند، سیگنالی برای فروش صادر میشود.

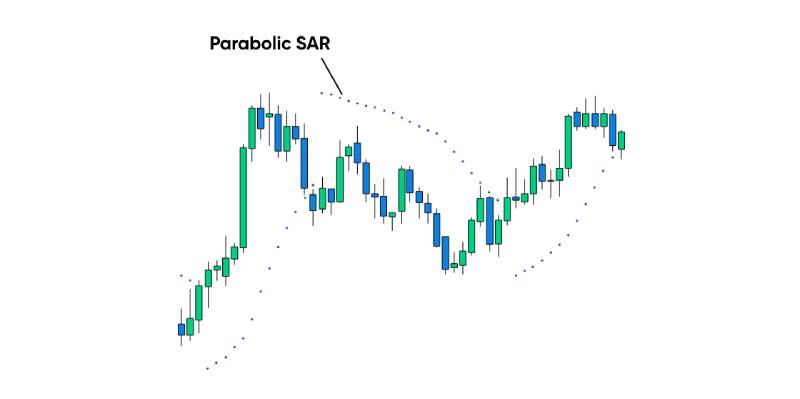

پارابولیک سار (Parabolic SAR)

این اندیکاتور نقاط احتمالی تغییر روند را نشان میدهد. وقتی نقاط پارابولیک سار زیر قیمت قرار گیرند، بازار در روند صعودی و وقتی بالای قیمت قرار بگیرند، نشاندهنده روند نزولی است.

میانگین متحرک (Moving Averages)

استفاده از تقاطع یا شکست میان دو میانگین متحرک کوتاهمدت و بلندمدت، میتواند تغییر روند را نشان دهد. برای مثال زمانی که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند، این میتواند نشانهای از تغییر روند و سیگنال صعودی باشد.

اندیکاتور های مهم در تحلیل تکنیکال

در تحلیل تکنیکال برخی از اندیکاتورها به دلیل کاربرد گسترده و دقت بالا، از اهمیت بیشتری برخوردارند و در استراتژیهای مختلف تحلیلی استفاده میشوند. برخی از این موارد شامل لیست زیر هستند:

- شاخص قدرت نسبی (RSI)؛

- مکدی (MACD)؛

- میانگین متحرک (MA)؛

- بولینگر باندز (Bollinger Bands)؛

- استوکاستیک (Stochastic)؛

- ایچیموکو (Ichimoku).

در ادامه به توضیحاتی در خصوص هر کدام از این موارد خواهیم پرداخت.

شاخص قدرت نسبی (RSI)

اندیکاتور RSI برای شناسایی شرایط خرید یا فروش بیش از حد به کار میرود. این اندیکاتور عددی بین 0 تا 100 دارد و معمولاً وقتی RSI بالای 70 باشد، نشاندهنده خرید بیش از حد (اشباع خرید) و وقتی زیر 30 باشد، نشاندهنده فروش بیش از حد (اشباع فروش) است.

مکدی (MACD)

یکی از پرکاربرد ترین اندیکاتورها برای شناسایی تغییرات روند، مکدی است. نحوه کارکرد این اندیکاتور چیست؟ این اندیکاتور از تفاوت میان دو میانگین متحرک استفاده میکند و سیگنالهای خرید و فروش را از طریق تقاطع یا شکست این دو خط ارائه میدهد.

میانگین متحرک (MA)

میانگین متحرک یکی از سادهترین و در عین حال موثر ترین ابزارها برای شناسایی روند است. این اندیکاتور میتواند به صورت ساده یا نمایی (EMA) باشد و به تحلیلگران کمک میکند تا روندهای صعودی یا نزولی بازار را تشخیص دهند.

بولینگر باندز (Bollinger Bands)

بولینگر باندز از سه خط میانه (میانگین متحرک ساده) و دو خط بالا و پایین که از انحراف معیار قیمتهای تاریخی ساخته شدهاند، تشکیل میشود. این اندیکاتور برای اندازهگیری نوسانات بازار استفاده میشود و به شناسایی شرایط خرید یا فروش بیش از حد کمک میکند.

استوکاستیک (Stochastic)

این اندیکاتور برای شناسایی شرایط خرید و فروش بیش از حد و همچنین پیشبینی برگشتهای قیمتی به کار میرود. استوکاستیک بر اساس مقایسه قیمت پایانی با بالاترین و پایینترین قیمت در یک دوره زمانی مشخص محاسبه میشود.

ایچیموکو (Ichimoku)

ایچیموکو یک اندیکاتور جامع است که به تحلیلگران اطلاعاتی در مورد روند، محدوده حمایتی و مقاومتی و سیگنالهای خرید و فروش ارائه میدهد. این اندیکاتور شامل پنج خط مختلف است که هر کدام اطلاعات خاصی را نشان میدهند و به تحلیل بازار کمک میکنند.

بهترین اندیکاتور ترید چیست؟

برای اینکه در ترید و معاملات بتوانیم حداکثر بازدهی را کسب کنیم، باید از بهترین اندیکاتور برای ترید و کسب بیشترین اطلاعات استفاده کنیم. نحوه استفاده از اندیکاتور با توجه به شرایط دارایی و بازار، تاثیر بسزایی در کسب سود تریدر دارد. در ادامه به بهترین این ابزارها برای معاملات اشارهای خواهیم داشت:

- اندیکاتور Volume Profile؛

- اندیکاتور Stochastic RSI؛

- اندیکاتور ATR؛

- اندیکاتور Chaikin Money Flow.

اندیکاتور Volume Profile

اندیکاتور Volume Profile یکی از ابزارهای پیشرفته تحلیل تکنیکال بوده که حجم معاملات را در سطوح مختلف قیمتی (نه به صورت زمانی) نمایش میدهد. این ابزار به معاملهگران کمک میکند تا مناطقی که در آنها بیشترین حجم معاملات انجام شده را شناسایی کنند. این محدودهها معمولاً به عنوان سطوح کلیدی حمایت و مقاومت عمل میکنند. مهمترین بخش این اندیکاتور، سطح Point of Control یا (POC) بوده که نشاندهنده بیشترین تراکم حجم در یک محدوده قیمتی است که میتواند به عنوان منطقهای مهم برای معاملات محسوب شود.

اندیکاتور Stochastic RSI

اندیکاتور Stochastic RSI، یک ابزار ترکیبی از دو اندیکاتور معروف بهنام شاخص قدرت نسبی (RSI) و استوکاستیک است و کاربرد آن، سنجش میزان اشباع خرید یا فروش در یک دارایی با دقت بالاست. زمانی که مقدار این اندیکاتور از سطح 20 به سمت بالا عبور کند، نشانهای از احتمال آغاز یک حرکت صعودی (سیگنال خرید) و زمانی که از سطح 80 به پایین عبور کند، نشانهای از احتمال آغاز یک حرکت نزولی (سیگنال فروش) تلقی میشود.

اندیکاتور ATR

اندیکاتور ATR، شاخصی برای اندازهگیری میزان نوسانات بازار بدون توجه به جهت حرکت قیمت است. این اندیکاتور میانگین فاصله واقعی بین سقف و کف قیمت که شامل گپهای قیمتی بوده را در یک بازه زمانی مشخص (اغلب 14 کندل) محاسبه میکند. ATR نه سیگنالهای خرید و فروش صادر کرده و نه جهت روند را نشان میدهد؛ بلکه صرفاً شدت نوسانات را مشخص میکند. به همین علت تریدرها از آن برای تعیین حد ضرر، انتخاب حجم معاملات متناسب با ریسک و تصمیمگیری درباره ورود به بازار در شرایط نوسانپذیری بالا استفاده میکنند.

اندیکاتور Chaikin Money Flow

اندیکاتور Chaikin Money Flow یا (CMF)، یکی از ابزارهای تحلیل تکنیکال بر اساس حجم و قیمت بوده که به منظور اندازهگیری میزان فشار خرید و فروش در یک بازه زمانی مشخص به کار میرود. این اندیکاتور از میانگین حجمهای پولی در دورههای زمانی مختلف برای ارائه اطلاعات دقیق از جریان سرمایه در بازار استفاده میکند.

زمانی که مقدار CMF مثبت باشد، نشاندهنده ورود نقدینگی به دارایی و هنگامی که مقدار CMF منفی شود، نشاندهنده خروج سرمایه است. این اندیکاتور معمولاً در کنار نمودار قیمتی برای تایید روندها، شناسایی واگراییها و تحلیل تمایلات بازار استفاده میشود.

آموزش اضافه کردن اندیکاتور در تریدینگ ویو

پس از آنکه متوجه شدیم اندیکاتور چیست، باید بتوانیم آن را به خوبی در تحلیلهای خود و پلتفرم تریدینگ استفاده کنیم. تریدینگ ویو یکی از محبوبترین پلتفرمهای تحلیل تکنیکال است که به معاملهگران این امکان را میدهد تا با استفاده از انواع اندیکاتورها، روند بازار را تحلیل کنند. افزودن اندیکاتور به چارت در تریدینگ ویو بسیار ساده است و تنها به چند مرحله کوتاه نیاز دارد. در ادامه نحوه اضافه کردن اندیکاتور در تریدینگ ویو را به شما آموزش خواهیم داد:

- ابتدا وارد حساب کاربری خود در تریدینگ ویو شوید. اگر حساب کاربری ندارید، میتوانید به راحتی یک حساب رایگان ایجاد کنید.

- پس از ورود به حساب کاربری، به بخش چارت بروید و جفت ارز یا سهام مورد نظر خود را انتخاب کنید.

- در بالای صفحه و نزدیک به نوار جستجو، یک آیکون با عنوان «Indicators» قرار دارد. بر روی این آیکون کلیک کنید تا پنل اندیکاتورها باز شود.

- در پنل اندیکاتورها، نام اندیکاتور مورد نظر خود را جستجو کنید. برای مثال اگر میخواهید اندیکاتور RSI را اضافه کنید، کافی است «RSI» را در کادر جستجو وارد کنید. سپس از لیست اندیکاتورها، RSI را انتخاب کنید.

- پس از انتخاب اندیکاتور، به طور خودکار اندیکاتور مورد نظر به چارت شما اضافه میشود و میتوانید آن را در قسمت پایین چارت مشاهده کنید.

- برای تنظیمات بیشتر یا تغییر پارامترهای اندیکاتور (مانند تغییر دوره زمانی RSI یا تنظیمات دیگر)، کافیست بر روی نام اندیکاتور در پایین چارت کلیک کرده و گزینه Settings را انتخاب کنید. در این بخش میتوانید تغییرات دلخواه را اعمال کنید.

- اگر به هر دلیلی تصمیم دارید اندیکاتور را از چارت حذف کنید، کافی است روی اندیکاتور کلیک کرده و گزینه Remove را انتخاب کنید.

خطاها و اشتباهات رایج در استفاده از اندیکاتورها

برخی از رایجترین اشتباهات استفاده از اندیکاتورها که ممکن است باعث زیان تریدرها شود، عبارتند از:

- اعتماد کامل به اندیکاتورها بدون تحلیل بازار

- استفاده از تعداد زیادی اندیکاتور به صورت همزمان

- نادیده گرفتن تنظیمات و بازه زمانی مناسب

اعتماد کامل به اندیکاتورها بدون تحلیل بازار

بسیاری از افراد فکر میکنند فقط با نگاه و چک کردن اندیکاتورها میتوانند تصمیمات درستی بگیرند و به سود برسند، اما اندیکاتورها ابزار کمکی هستند و باید در کنار تحلیل تکنیکال و بررسی روند بازار استفاده شوند. استفاده از اندیکاتورها بدون تحلیل بازار و بررسی انواع شاخصها و روندهای مختلف، میتواند موجب ضرر و زیان معاملهگران شود.

استفاده از تعداد زیادی اندیکاتور به صورت همزمان

یکی دیگر از اشتباهات رایج افراد در استفاده از اندیکاتورها، استفاده همزمان از تعداد زیادی اندیکاتور است. این افراد فکر میکنند اگر از چندین اندیکاتور به صورت همزمان استفاده کنند، معاملات دقیقتر و پرسودتری را تجربه خواهند کرد و به صورت قطعی به سود خواهند رسید؛ در حالی که این تفکر اشتباه است و هیچ اندیکاتوری به صورت دقیق، روند بازار را پیشبینی نمیکند و تمامی بازارهای مالی و نه تنها بازار ارزهای دیجیتال، کاملا غیر قابل پیشبینی هستند.

نادیده گرفتن تنظیمات و بازه زمانی مناسب

هر اندیکاتور برای تایم فریم مشخصی کاربرد دارد. استفاده نادرست از تنظیمات اندیکاتور یا به کار بردن آن در تایم فریم نامناسب، منجر به ارائه سیگنالهای غلط میشود. هر اندیکاتور، باید با توجه به سبک معاملاتی و استراتژی شخصی هر فرد انتخاب شود تا بهترین بازدهی را داشته باشد.

بهترین اندیکاتورهای سال 2025 جهت کسب بیشترین سود در معاملات

بازارهای مالی دائماً در حال تغییر و تکامل هستند و اندیکاتورهای تکنیکال نیز به مرور زمان آپدیت و تکمیل میشوند. برای موفقیت در سال 2025، استفاده از اندیکاتورهایی که توانایی تطبیق با شرایط مختلف بازار و شناسایی دقیقتر روندها و نقاط ورود و خروج را دارند، بسیار مهم است. بهترین اندیکاتورهای پیشنهادی برای سال 2025 که با استفاده از آنها میتوان بیشترین سود را کسب کرد، عبارت است از:

- اندیکاتور MACD: این اندیکاتور روند و مومنتوم را با دقت بالا نشان میدهد و به کمک تقاطع خطوط سیگنال، فرصتهای خرید و فروش مناسبی ارائه میکند؛

- اندیکاتور RSI: برای شناسایی شرایط اشباع خرید و فروش بسیار کاربردی است و به معاملهگر کمک میکند تا نقاط اصلاح یا بازگشت قیمت را پیشبینی کند؛

- اندیکاتور ایچیموکو: با ترکیب چندین خط روند و حمایت یا مقاومت، تصویر جامعی از شرایط بازار ارائه میدهد و برای تشخیص روندهای بلندمدت و کوتاهمدت عالی است؛

- اندیکاتور استوکاستیک: اندیکاتوری مناسب برای شناسایی مناطق اشباع و نقاط ورود در بازارهای نوسانی و کوتاهمدت؛

- اندیکاتور حجم: تایید روند و قدرت حرکت قیمت بدون بررسی حجم معاملات ناقص است. حجم به معاملهگر اعتبار سیگنالها را نشان میدهد.

چگونه این اندیکاتورها را به صورت ترکیبی برای کسب سود استفاده کنیم؟

برای افزایش دقت سیگنالها و کاهش خطا، بهتر است این اندیکاتورها را به صورت مکمل و همزمان استفاده کنیم. به عنوان مثال:

- ابتدا با MACD روند کلی بازار را شناسایی میکنیم. اگر خط MACD بالای خط سیگنال باشد، روند صعودی و اگر پایینتر باشد، روند نزولی است؛

- سپس با RSI بررسی میکنیم که آیا بازار در حالت اشباع خرید (بالای 70) یا اشباع فروش (زیر 30) قرار دارد یا خیر. این حالت کمک میکند زمانهای اصلاح یا بازگشت روند را پیشبینی کنیم؛

- با ایچیموکو نقاط حمایت و مقاومت مهم را تشخیص میدهیم تا بدانیم تا چه حد روند ادامهدار است یا احتمال برگشت وجود دارد؛

- استوکاستیک به ما نقاط ورود و خروج دقیقتری در روندهای کوتاهمدت میدهد؛ مثلا وقتی خط %K از زیر به بالای خط %D میرود، سیگنال خرید است؛

- در نهایت، اندیکاتور حجم تایید میکند که حرکت قیمت توسط حجم معاملات پشتیبانی میشود یا خیر؛ مثلاً افزایش حجم در هنگام عبور MACD از خط سیگنال، قدرت روند را نشان میدهد.

مثال عملی

فرض کنید MACD سیگنال روند صعودی میدهد، RSI عددی نزدیک 50 دارد، ایچیموکو حمایت قوی را نشان میدهد، استوکاستیک از منطقه اشباع فروش به سمت بالا حرکت میکند و حجم معاملات افزایش یافته است. این ترکیب قوی از سیگنالها به شما اطمینان بیشتری برای ورود به موقعیت خرید میدهد و ریسک خطا را کاهش میدهد.

اندیکاتورهای پرکاربرد در فارکس و مقایسه با کریپتو

بازار فارکس و کریپتو هر دو از نظر نقدشوندگی و نوسان فعال هستند، اما تفاوتهای ساختاری میان آنها وجود دارد که روی انتخاب اندیکاتورها تاثیر میگذارد.

اندیکاتورهای پرکاربرد در فارکس:

- مووینگ اوریج (MA): یکی از ابزارهای اصلی برای تشخیص روندهای بلندمدت است.

- MACD: مناسب شناسایی تغییرات مومنتوم و کراسهای روند.

-

فیبوناچی اصلاحی: کاربرد زیادی در تشخیص نقاط بازگشت قیمت در جفتارزها دارد.

- اندیکاتورهای پرکاربرد در کریپتو:

- باندهای بولینگر (Bollinger Bands): برای شناسایی دورههای نوسان شدید در بیت کوین و آلت کوینها.

- ایچیموکو: به دلیل چندکاربردی بودن، بین تریدرهای ارز دیجیتال محبوبیت بالایی دارد.

- اندیکاتورهای احساسات بازار مثل شاخص ترس و طمع: که بیشتر در کریپتو کاربرد دارند.

نتیجه مقایسه این است که اندیکاتورها مشترک هستند، اما در فارکس بیشتر روی تایمفریمهای بلندمدت دقت دارند، در حالی که در کریپتو به دلیل نوسانات بالا، استفاده در تایمهای کوتاهتر رایجتر است.

تفاوت اندیکاتورهای فارکس و کریپتو چیست؟

اندیکاتورها در بازار فارکس و کریپتو از نظر ماهیت شباهت زیادی دارند، اما شرایط بازار باعث میشود عملکردشان متفاوت باشد. در فارکس به دلیل حجم نقدینگی بالا و ثبات بیشتر، اندیکاتورها سیگنالهای قابلاعتمادتر و روانتری ارائه میدهند. اما در بازار کریپتو، به دلیل نوسانات شدید و خبرهای ناگهانی، اندیکاتورها ممکن است خطاهای بیشتری داشته باشند و نیاز به تأییدیههای اضافی پیدا کنند.

به همین دلیل بسیاری از تریدرها اندیکاتورهای کلاسیک را در کریپتو با تنظیمات متفاوت استفاده میکنند. در پاسخ به اینکه کدام دقیقتر است، باید گفت اندیکاتورهای فارکس به دلیل ثبات بازار معمولا سیگنالهای مطمئنتری دارند، اما در کریپتو اگر با مدیریت ریسک و فیلترهای درست استفاده شوند، همچنان ابزارهای بسیار مفیدی خواهند بود.

اندیکاتورهای محبوب بین تریدرهای ایرانی چیست؟

بررسی انجمنها و کانالهای تخصصی نشان میدهد تریدرهای ایرانی بیشتر از چند اندیکاتور مشخص استفاده میکنند. این اندیکاتورها عبارتند از:

- ایچیموکو: به دلیل چندکاره بودن و سیگنالهای متنوع، یکی از محبوبترین اندیکاتورها در ایران است.

- RSI: به خاطر سادگی و درک آسان، بین تازهکارها و حرفهایها پرکاربرد است.

- MACD: برای شناسایی روندها و نقاط ورود و خروج پرطرفدار است.

- بولینگر باند: به دلیل نوسانات شدید در بازار ارز دیجیتال، استفاده زیادی دارد.

-

اندیکاتورهای اختصاصی تریدینگ ویو: مثل کراس EMA یا اندیکاتورهای حجمی که توسط برنامهنویسان ایرانی طراحی شدهاند.

نقش هوش مصنوعی در بهبود دقت اندیکاتورها

هوش مصنوعی توانسته نسل جدیدی از اندیکاتورها را وارد بازار کند. این اندیکاتورها برخلاف نسخههای سنتی، فقط بر دادههای گذشته تکیه نمیکنند؛ بلکه با تحلیل الگوهای پیچیده، اخبار و حتی احساسات بازار (Sentiment) میتوانند پیشبینی دقیقتری ارائه دهند. الگوریتمهای یادگیری ماشین بهصورت پویا خود را با شرایط بازار وفق میدهند و همین موضوع دقت پیشبینیها را بالا میبرد.

مثلا اندیکاتورهای مبتنی بر AI میتوانند حرکات غیرمنتظره بازار کریپتو را بهتر شناسایی کنند و سیگنالهای بهروزتری بدهند. این فناوری برای معاملهگران حرفهای یک مزیت رقابتی محسوب میشود، زیرا به آنها کمک میکند سریعتر از دیگران به تغییر روندها واکنش نشان دهند. در آینده احتمالا بیشتر ابزارهای تحلیل تکنیکال بر پایه هوش مصنوعی ساخته خواهند شد.

رابطه اندیکاتورها با پرایس اکشن: مکمل یا جایگزین؟

اندیکاتورها و پرایس اکشن دو ابزار قدرتمند در تحلیل تکنیکال هستند که میتوانند بهصورت مکمل یکدیگر استفاده شوند. پرایس اکشن بر اساس حرکت واقعی قیمت و الگوهای نموداری تصمیمگیری میکند، در حالی که اندیکاتورها با محاسبات ریاضی، روند، مومنتوم و نقاط احتمالی بازگشت را به معاملهگر نشان میدهند. استفاده همزمان از این دو روش باعث میشود که سیگنالها دقیقتر و ریسک معامله کاهش یابد و تصمیمگیریها بهصورت هوشمندانهتر انجام شود. در واقع، اندیکاتورها جایگزین پرایس اکشن نیستند، بلکه مکمل آن هستند و میتوانند به شما دید عمیقتری نسبت به رفتار بازار بدهند.

نقش اندیکاتورها در شناسایی روندهای بلندمدت و کوتاه مدت

اندیکاتورها ابزار بسیار مناسبی برای تشخیص جهت روند بازار در بازههای زمانی مختلف هستند. با استفاده از اندیکاتورهایی مانند میانگین متحرک (MA)، شاخص قدرت نسبی (RSI) و مکدی (MACD)، میتوان روندهای بلندمدت را در تایمفریمهای روزانه یا هفتگی و روندهای کوتاهمدت را در تایمفریمهای ساعتی یا دقیقهای شناسایی کرد. این شناسایی دقیق روند به معاملهگران کمک میکند تا نقاط ورود و خروج بهینه را پیدا کنند، مدیریت ریسک بهتری داشته باشند و استراتژی معاملاتی خود را با شفافیت بیشتری اجرا کنند.

جمع بندی نهایی؛ آیا باید از اندیکاتور استفاده کنیم؟

اندیکاتورها ابزارهای مهم و ضروری در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا با استفاده از دادههای قیمتی و حجمی، روند بازار را تحلیل کرده و تصمیمات بهتری در خرید و فروش بگیرند. انواع مختلف اندیکاتورها مانند RSI، MACD، استوکاستیک و ایچیموکو هرکدام ویژگیها و کاربردهای خاص خود را دارند و به شناسایی سیگنالهای خرید و فروش، نقاط حمایت و مقاومت و تغییرات روند کمک میکنند.

همانطور که مشاهده کردید در این مقاله به بررسی و توضیح اندیکاتور چیست، پرداختیم. شما میتوانید با مطالعه مقالات و مطالب آموزشی در بلاگ بالینکس، اطلاعات خود را درباره تحلیل تکنیکال، اندیکاتورها و استراتژیهای معاملاتی افزایش دهید. بلاگ بالینکس منبعی کامل از محتواهای آموزشی است که میتواند به شما کمک کند تا با استفاده از ابزارهای مختلف و تحلیلهای حرفهای، تجربه معاملاتی خود را افزایش و در بازارهای مالی موفقتر عمل کنید.

سوالات متداول درباره اندیکاتور چیست؟

اندیکاتور در تحلیل تکنیکال چه کاربردی دارد؟

اندیکاتورها برای شناسایی روند، نقاط ورود و خروج و سنجش قدرت حرکت قیمت استفاده میشوند.

بهترین اندیکاتور برای شروع معاملهگری کدام است؟

اندیکاتورهای پرکاربرد مثل RSI، MACD و میانگین متحرک برای افراد تازهکار مناسبتر هستند.

آیا میتوان بدون استفاده از اندیکاتور معامله کرد؟

بله، برخی تریدرها فقط با پرایس اکشن کار میکنند؛ اما اندیکاتورها دقت و سرعت تحلیل را بالاتر میبرند.

تفاوت اندیکاتورهای پیشرو و پسرو چیست؟

اندیکاتورهای پیشرو (Leading) سیگنالهای زودتر از حرکت قیمت میدهند، در حالی که اندیکاتورهای پسرو (Lagging) تغییرات را بعد از وقوع تایید میکنند.

آخرین مقالات

بهترین ولت برای نگهداری تتر + 12 کیف پول برای تتر

چرا تتر از دلار گرانتر است؟ بررسی کامل اختلاف قیمت دلار و تتر

بهترین آلت کوین های سال ۲۰۲۶ | معرفی ۱۵ ارز دیجیتال برتر